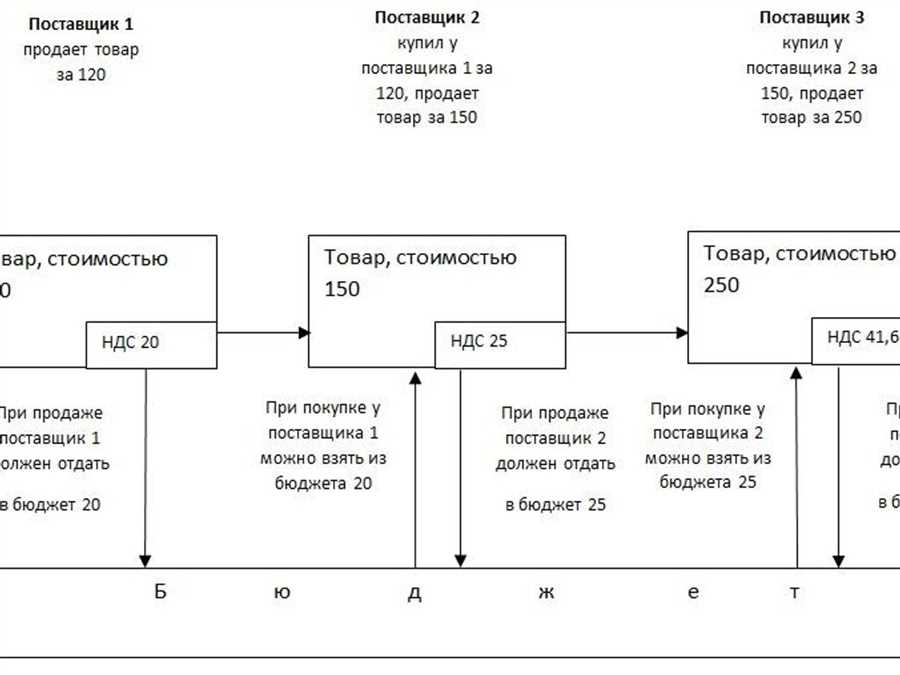

НДС – это налог на добавленную стоимость, который взимается при продаже товаров и услуг. В зависимости от сложившейся ситуации, предприниматель может столкнуться с необходимостью покупать товары или услуги без учета НДС и продавать их с учетом данного налога. Возникает вопрос: выгодно ли такая схема для бизнеса?

На первый взгляд, кажется, что покупка без НДС и продажа с НДС может принести дополнительную прибыль. Ведь если предпринимателю удается купить товары или услуги без учета налога, то при продаже с учетом НДС можно получить дополнительный доход. Однако, не все так просто.

Чтобы понять, выгодно ли такое ведение бизнеса, необходимо учитывать ряд факторов. Во-первых, если предприниматель планирует покупать товары или услуги без НДС, то он обязан иметь соответствующую регистрацию, разрешающую ему оптовую закупку без этого налога. Во-вторых, стоит учитывать, что при продаже с учетом НДС предприниматель обязан уплачивать этот налог в бюджет. То есть, дополнительные поступления будут сразу же снижены на сумму НДС.

Покупка товаров без НДС: когда это выгодно?

При покупке товаров без НДС есть несколько ситуаций, когда это может быть выгодно для покупателя.

1. При покупке товаров для экспорта

Если вы покупаете товары, которые планируете вывезти за пределы России, то покупка без НДС может стать выгодной для вас. В этом случае, вместо НДС вы должны будете уплатить экспортную пошлину, которая находится на более низком уровне, чем обычный НДС.

Также стоит учесть, что для осуществления экспорта вам придется представить документы, подтверждающие цель экспорта, поэтому рекомендуется обратиться к профессионалам, чтобы не допустить ошибок в оформлении.

2. При покупке товаров для осуществления деятельности, не облагаемой НДС

Если вы занимаетесь деятельностью, которая освобождена от обязательств по уплате НДС, то покупка товаров без НДС будет выгодной для вас. Например, такие виды деятельности могут включать медицинские услуги, образовательные услуги или культурные мероприятия. В этом случае, покупка товаров без НДС позволит вам сэкономить на дополнительных налоговых платежах.

Однако, важно учесть, что при покупке товаров для осуществления деятельности, не облагаемой НДС, вы не сможете заявить это возврат налога при продаже товаров или услуг, так как вы не уплачиваете НДС при продаже.

Налоговые особенности при покупке без НДС

Однако, для того чтобы воспользоваться этой стратегией, необходимо соблюдать определенные условия и правила, установленные налоговым законодательством. В противном случае, такие операции могут быть признаны незаконными, а соответствующие санкции будут применены к предпринимателю.

Условия покупки без НДС

Для того чтобы покупка была осуществлена без начисления НДС, необходимо, чтобы купленный товар или услуга были использованы исключительно для проведения деятельности, освобожденной от НДС. При этом, предприниматель должен быть плательщиком НДС и иметь право на его вычет.

Также, важно отметить, что при покупке без НДС предприниматель не вправе использовать приобретенные товары или услуги для других целей, которые не связаны с освобожденной от НДС деятельностью. В случае выявления такого нарушения, налоговая служба может решить начислить НДС за предыдущие операции или применить другие меры ответственности к предпринимателю.

Выгоды и риски покупки без НДС

Покупка без НДС может принести значительную экономию для предпринимателя. Налог на добавленную стоимость является значительной составляющей цены товара или услуги, и его отсутствие может значительно снизить затраты на приобретение.

Однако, стоит учитывать, что покупка без НДС может быть связана с некоторыми рисками. Во-первых, необходимо соблюдать все требования налогового законодательства, чтобы избежать штрафов и санкций. Во-вторых, при покупке без НДС предприниматель может столкнуться с ограничениями по выбору поставщиков и возможностями приобретения товаров или услуг.

| Преимущества покупки без НДС | Риски покупки без НДС |

|---|---|

| Снижение затрат на приобретение | Возможные штрафы и санкции при нарушении налогового законодательства |

| Увеличение финансовой эффективности бизнеса | Ограничения по выбору поставщиков и возможностям приобретения товаров или услуг |

В целом, покупка без НДС может быть выгодной стратегией для предпринимателя, если она осуществляется в соответствии с налоговыми правилами и условиями. Важно тщательно изучить законодательство и проконсультироваться с юристом или бухгалтером, прежде чем принимать решение о покупке без начисления НДС.

Как получить товар без НДС?

Для того чтобы получить товар без НДС, нужно обратить внимание на несколько важных моментов:

- Убедитесь, что ваша компания имеет право на получение товара без НДС. Для этого необходимо быть зарегистрированным плательщиком НДС и иметь соответствующие документы.

- Определитесь с поставщиком товара. Выбирайте надежных и проверенных поставщиков, которые предоставляют возможность получать товар без НДС. Обратите внимание на их репутацию и отзывы.

- При оформлении заказа обязательно укажите, что вы хотите получить товар без НДС. Укажите свой номер плательщика НДС и другие необходимые данные.

- Следите за соблюдением всех требований законодательства. Вам необходимо иметь правильно оформленные документы, которые подтверждают, что товар был получен без НДС. Это поможет избежать проблем при проверке со стороны налоговой инспекции.

Получение товара без НДС может быть выгодным для вашей компании, так как позволяет сэкономить на налогах. Однако, необходимо точно знать законодательство и следовать всем правилам оформления документов.

Продажа товаров с НДС: когда это выгодно?

Продажа товаров с НДС может быть выгодна предприятиям, которые смогут включить этот налог в стоимость товара и передать его на покупателя. В этом случае, предприятия имеют возможность получить обратный НДС и сократить свои издержки. Когда продавец включает НДС в стоимость товара, он перекладывает налог на покупателя и получает дополнительный доход.

Продажа товаров с НДС также может быть выгодна для предприятий, которые осуществляют экспортные операции. В этом случае, НДС, уплаченный на входящие товары и услуги, может быть вернут экспортеру в виде НДС-кредита. Этот механизм позволяет снизить стоимость производства и повысить конкурентоспособность на международном рынке.

Преимущества продажи товаров с НДС:

- Возможность включить НДС в стоимость товара и передать налог на покупателя;

- Получение обратного НДС и сокращение издержек;

- Снижение стоимости производства при экспортных операциях;

- Повышение конкурентоспособности на международном рынке.

Ограничения и недостатки продажи товаров с НДС:

- Необходимость уплаты НДС на входящие товары и услуги;

- Возможность повышения стоимости товара для конечного потребителя;

- Сложности с получением и возвратом НДС-кредита;

- Дополнительные административные бумажные работы.

В целом, продажа товаров с НДС может быть выгодной стратегией для предприятий, которые способны включить этот налог в стоимость товара и получить обратный НДС. Однако, необходимо учитывать ограничения и недостатки этой практики, чтобы оценить ее целесообразность для конкретного бизнеса.

Налоговые особенности при продаже с НДС

При продаже товаров или услуг с НДС есть несколько важных налоговых особенностей, которые нужно учитывать для эффективного ведения бизнеса.

1. Регистрация в налоговой: для продажи с НДС необходимо зарегистрироваться как плательщик НДС у налогового органа. Это позволит получать вычеты по НДС и участвовать в цепи уплаты налога.

2. Сбор и учет НДС: при продаже с НДС предприниматели обязаны включать налог в стоимость товара или услуги и указывать его в отдельной строке в документах. Также необходимо проводить учет налоговых накладных и хранить их в течение определенного срока.

3. Возврат НДС: плательщикам НДС предоставляется возможность вернуть часть уплаченного налога. Для этого необходимо правильно заполнять налоговые документы, соблюдать все требования налогового законодательства и представлять их в налоговую службу в установленные сроки.

4. Аккредитация и контроль: при продаже с НДС предприятиям могут потребоваться аккредитации при работе с государственными и муниципальными заказчиками. В этом случае необходимо внимательно следить за соблюдением всех требований законодательства, проводить внутренний контроль и правильно заполнять отчетность.

5. Изменение ставки НДС: правительство имеет право изменять ставку НДС. В случае таких изменений предпринимателям приходится вносить корректировки в свою бухгалтерию и налоговую отчетность, чтобы соответствовать новым требованиям.

Учет налоговых особенностей при продаже с НДС позволяет предприятиям оптимизировать свою налоговую нагрузку, получать выгоды от возможности вычета и возвращать часть уплаченного налога, что способствует развитию и росту бизнеса.

Как получить НДС при продаже?

Условия получения НДС при продаже:

- Ваше предприятие должно быть зарегистрировано в качестве плательщика НДС. Это подразумевает соблюдение всех требований и обязательств, связанных с учетом и уплатой налогов;

- Ваши поставщики товаров или услуг также должны быть зарегистрированы в качестве плательщиков НДС. Это гарантирует возможность получения НДС при покупке товаров и услуг у них;

- Вы должны заключить договор купли-продажи или оказания услуг с предоставлением налоговой накладной, содержащей все необходимые реквизиты и сведения;

- Вам необходимо правильно оформить отчетность и подать налоговую декларацию с указанием всех операций по реализации товаров и услуг.

Процедура получения НДС:

- Соберите все необходимые документы, включая налоговые накладные, договоры купли-продажи, акты выполненных работ;

- Составьте налоговую декларацию и указывайте в ней все суммы НДС, полученные от покупателей;

- Подайте налоговую декларацию в налоговый орган вместе со всеми приложенными документами;

- Ожидайте проверки документов налоговым органом;

- В случае положительного решения налогового органа, получите возврат НДС на ваш банковский счет.

Важно помнить, что процедура получения НДС при продаже может занимать некоторое время и требует соблюдения всех правил и формальностей. Ответственное отношение к налоговой деятельности и точное соблюдение законодательства помогут вам получить НДС и снизить финансовые затраты вашего предприятия.

Достоинства и недостатки покупки без НДС

Покупка без НДС может иметь как достоинства, так и недостатки. Рассмотрим их подробнее.

| Достоинства | Недостатки |

|---|---|

|

|

В целом, покупка без НДС может быть выгодной для покупателя, однако необходимо учитывать все связанные с этим факторы и особенности конкретной ситуации.

Преимущества покупки без НДС

При покупке товаров или услуг без НДС существуют несколько преимуществ, которые могут быть выгодными для предприятия или частного лица:

- Экономия денег. Отсутствие НДС на покупку товаров позволяет существенно снизить расходы. НДС — это налог, который уплачивается государству, и его отсутствие означает, что покупатель платит меньше за товары и услуги.

- Конкурентные преимущества. Если предприятие покупает товары без НДС, то его себестоимость будет меньше, чем у конкурентов, которые покупают товары с НДС. Это позволяет предлагать более конкурентоспособные цены и привлекать больше клиентов.

- Удобство и оперативность. Возможность покупки без НДС может ускорить процесс закупки товаров или услуг, так как отсутствие необходимости расчета и уплаты НДС делает процедуру более простой и оперативной. Кроме того, покупатель не должен включать НДС в свои документы и отчитываться перед налоговыми органами по этому налогу.

Таким образом, покупка без НДС может быть выгодной для предприятий и частных лиц, позволяя сэкономить деньги, иметь конкурентные преимущества и упростить процесс закупки товаров и услуг.

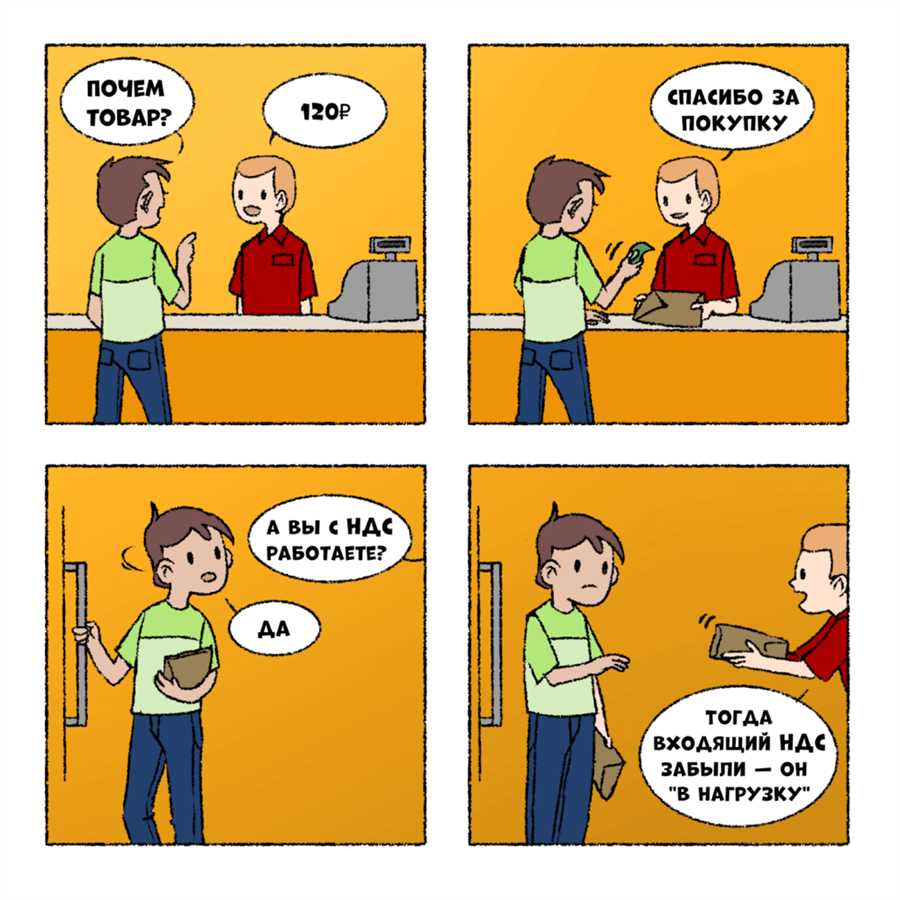

Недостатки покупки без НДС

Покупка товаров или услуг без учета НДС может иметь ряд негативных последствий для предпринимателя. Вот несколько недостатков, которые стоит учитывать при принятии решения:

-

Отсутствие возможности вычета НДС

Один из главных недостатков покупки без НДС заключается в том, что предприниматель не сможет взять налог на добавленную стоимость в качестве вычета при расчете своих налоговых обязательств. Это может привести к увеличению налоговой нагрузки на предпринимателя и снижению его доходов.

-

Ограничения в праве на возврат НДС

В случае покупки товаров или услуг без учета НДС, предприниматель потеряет возможность получить возврат налога при его уплате при продаже товаров или услуг с НДС. Это может привести к упущению значительной суммы средств, которые можно было бы использовать для дополнительного развития бизнеса.

-

Ограничения в участии в государственных контрактах

В некоторых случаях, участие в государственных контрактах требует наличия регистрации в качестве плательщика НДС. Покупка без НДС может лишить предпринимателя возможности участвовать в таких контрактах и получать значительные заказы от государственных учреждений.

-

Недоверие со стороны партнеров и клиентов

В некоторых случаях, покупка без НДС может вызывать недоверие у партнеров и клиентов, так как может сигнализировать о недостаточной прозрачности или ненадежности бизнеса. Это может отрицательно сказаться на отношениях с клиентами и потенциально привести к потере заказов и доходов.

Учитывая вышеуказанные недостатки, рекомендуется тщательно анализировать все плюсы и минусы покупки без НДС перед принятием решения и при необходимости проконсультироваться с налоговым экспертом или юристом для принятия обоснованного решения в интересах бизнеса.

Достоинства и недостатки продажи с НДС

Достоинства продажи с НДС:

- Увеличение прибыли. Продажа товаров или услуг с НДС позволяет получить дополнительный доход от налога, который оплачивает конечный потребитель.

- Возможность использовать налоговые вычеты. Предприятиям, осуществляющим продажу с НДС, предоставляется право на использование налоговых вычетов, что позволяет снизить налоговую нагрузку.

- Повышение конкурентоспособности. Продажа товаров или услуг с НДС обусловлена требованиями законодательства, поэтому компании, осуществляющие продажи с НДС, считаются более привлекательными и надежными для покупателей и партнеров.

- Облегчение взаиморасчетов. В случае продажи с НДС покупатель имеет возможность получить налоговый кредит, что может помочь в уплате налогов и дополнительно стимулировать развитие бизнеса.

Недостатки продажи с НДС:

- Дополнительные административные бремя. Предприятиям, осуществляющим продажи с НДС, необходимо непрерывно следить за изменениями в налоговом законодательстве и регулярно производить расчеты и уплату налогов.

- Потери конкурентоспособности. В случае, если конкуренты продажи без НДС, компания, осуществляющая продажу с НДС, может столкнуться с утратой потребителей.

- Усложненные взаиморасчеты. Для продаж с НДС необходимо составлять и хранить документы, связанные с налоговыми операциями, что требует дополнительного времени и ресурсов.

Преимущества продажи с НДС

Включение НДС в цену товара или услуги позволяет предприятию получить ряд преимуществ.

Увеличение выручки: Продажа товаров или услуг с НДС позволяет предприятию увеличить свою выручку, так как покупатели выплачивают НДС сверху стоимости товара или услуги.

Возможность вычета НДС: При проведении операций с НДС, предприятие имеет право на вычет НДС, уплаченного поставщикам. Это позволяет сократить сумму налога, подлежащую уплате в бюджет.

Повышение конкурентоспособности: Продажа товаров или услуг с НДС может сделать предприятие более конкурентоспособным на рынке, так как позволяет предлагать более низкие цены и налоговые льготы для покупателей.

Получение налоговых сертификатов: Проведение операций с НДС позволяет предприятию получать налоговые сертификаты, которые могут быть использованы для оплаты других налогов или перепродажи.

Эффективное управление налоговыми рисками: Покупка и продажа товаров или услуг с НДС позволяет предприятию контролировать и оптимизировать налоговые риски, связанные с проведением операций.

Таким образом, продажа товаров или услуг с НДС предоставляет предприятию ряд преимуществ, связанных с увеличением выручки, возможностью вычета НДС, повышением конкурентоспособности и эффективным управлением налоговыми рисками.

Недостатки продажи с НДС

Хотя продажа товаров или услуг с учетом НДС может предоставить некоторые преимущества, существуют и некоторые недостатки, которые необходимо учитывать перед принятием решения о продаже с НДС.

1. Увеличение конкурентной стоимости

При продаже товаров или услуг с включенным НДС цена для покупателя увеличивается, что может сделать товары или услуги менее привлекательными для покупателей. Это особенно важно в случае, если конкуренты предлагают аналогичные товары или услуги без НДС.

2. Усложненные процедуры учета и отчетности

Продажи с НДС требуют от продавца соблюдения определенных процедур учета и отчетности, включая выставление корректных счетов и учет переданных налоговых сумм. Это может повлечь за собой дополнительные затраты на обучение или на аутсорсинг бухгалтерского обслуживания, что может быть особенно проблематично для малых предприятий или предпринимателей.

Таким образом, прежде чем принимать решение о продаже товаров или услуг с учетом НДС, необходимо тщательно проанализировать все связанные факторы и взвесить как плюсы, так и минусы данного подхода.