Система налогообложения с использованием НДС является ключевым элементом экономической системы многих стран. В России этот налог применяется для регулирования денежных потоков и обеспечения формирования доходной части бюджета. Однако, в ряде ситуаций возникают особенности его применения, которые неизбежно влияют на финансовую деятельность предприятий.

Купить товар или услугу без уплаты НДС кажется выгодным решением. Однако, далеко не всегда это так. При возможности покупки без НДС возникают дополнительные сложности, связанные с последующей реализацией товара или услуги с применением данного налога. Предприятия вынуждены разбираться в законодательных нюансах, чтобы избежать налоговых проблем и минимизировать риски аудиторской проверки.

Одной из особенностей такого налогообложения является право на получение вычета по НДС от приобретенных товаров или услуг. Это право возникает тогда, когда товар или услуга приобретены с уплатой НДС, а далее реализуются с применением этого налога. Предприятию необходимо оценить экономическую эффективность данного режима и принять решение о его применении. Важно правильно оценить все сложности, сопутствующие данному виду деятельности, чтобы избежать финансовых потерь и юридических проблем.

Покупка без НДС: основные сложности и подводные камни

Покупка товаров и услуг без НДС может быть весьма привлекательной для многих организаций. Однако, она также сопряжена со своими трудностями и потенциальными рисками. Ниже мы рассмотрим основные сложности и подводные камни, с которыми могут столкнуться покупатели, приобретая товары и услуги без НДС.

1. Ограничения и требования

Для того чтобы иметь возможность покупать без НДС, необходимо соответствовать определенным требованиям и ограничениям. Например, частным лицам законом запрещено приобретать товары без уплаты НДС. Также, не все товары и услуги могут быть приобретены без НДС, существуют специальные списки и исключения.

2. Налоговая проверка

В случае покупки товаров без НДС, покупатель может рассчитывать на то, что налоговая служба проведет проверку с целью установления правомерности данной сделки. Это может занять время и вызвать некоторые неудобства. Кроме того, при налоговой проверке могут быть применены штрафные санкции в случае обнаружения нарушений.

Иногда покупатели могут столкнуться с подделкой документов, предоставляемых продавцом с целью подтвердить отсутствие НДС. Поэтому, приобретая товары и услуги без НДС, всегда важно внимательно изучать документацию и проверять подлинность предоставленных документов.

В целом, покупка без НДС имеет свои преимущества, однако необходимо быть готовым к возможным сложностям и рискам. Важно тщательно изучать каждую сделку и соблюдать все требования закона, чтобы избежать негативных последствий.

Налогообложение в России: основные принципы и положения

Одним из основных принципов налогообложения в России является принцип единообразия. Согласно этому принципу, однородные объекты налогообложения должны подлежать одинаковому налогообложению. Такая система позволяет обеспечить справедливость и предотвратить возникновение налоговых привилегий для отдельных субъектов.

В России применяется система прямых и косвенных налогов. Прямые налоги взимаются с доходов организаций и физических лиц, а косвенные налоги — с товаров и услуг. Среди прямых налогов в России основными являются налог на прибыль организаций и налог на доходы физических лиц.

Косвенные налоги включают в себя НДС (налог на добавленную стоимость), акцизы, таможенные сборы и другие. НДС является одним из основных источников доходов бюджета. Этот налог взимается с продажи товаров, оказания услуг и импорта товаров на территорию России. Ставка НДС обычно составляет 20%, хотя для некоторых товаров и услуг может быть применена ставка 10% или 0%.

| Типы налогов | Примеры |

|---|---|

| Прямые налоги | Налог на прибыль организаций, налог на доходы физических лиц |

| Косвенные налоги | НДС, акцизы, таможенные сборы |

Налог на добавленную стоимость (НДС): что нужно знать

Во-первых, ставка НДС может быть различной в разных странах или в различных отраслях экономики. Она обычно выражается в процентах и может быть как постоянной, так и изменяемой в зависимости от условий рынка. В России, например, стандартная ставка НДС составляет 20%, но существуют также льготные ставки 10% и 0% для некоторых видов товаров и услуг.

Во-вторых, НДС может быть включен в стоимость товаров и услуг как внутристрановой типы (внутренний НДС), так и при экспорте или импорте товаров и услуг. При внутреннем НДС покупатель и продавец находятся в одной стране, и НДС включается в цену товара или услуги. При экспорте или импорте, НДС может быть начислен при пересечении границы или после проведения таможенных процедур.

В-третьих, ведение налогового учета и расчет НДС являются обязательными для предпринимателей и юридических лиц, осуществляющих товарные операции. Они должны зарегистрироваться в налоговой службе и представлять отчетность о своих доходах и расходах. Однако существуют также специальные режимы упрощенного налогообложения или налоговых льгот, которые могут применяться в зависимости от сферы деятельности.

НДС имеет существенное влияние на ценообразование и доходность как покупателей, так и продавцов товаров и услуг. Поэтому понимание основных принципов его работы и своевременное расчет и уплата НДС являются важными условиями успешного предпринимательства.

Выручка от реализации товаров и услуг: обязательства перед государством

Выручка от реализации товаров и услуг представляет собой совокупный доход, полученный компанией от продажи своей продукции или предоставления услуг клиентам. Эта выручка является основой для расчета налоговой базы и определения суммы НДС, которую компания обязана уплатить в бюджет государства.

Для правильного учета и расчета выручки от реализации товаров и услуг необходимо придерживаться определенных правил и порядка действий. В первую очередь, необходимо документально оформлять все операции продажи товаров и услуг, включая заключение договоров, выставление счетов-фактур, приходные и расходные ордеры, акты выполненных работ и т.д.

Для учета выручки и расчета НДС рекомендуется использовать специализированное программное обеспечение, которое позволяет автоматизировать процесс и избежать ошибок при подсчете сумм налога.

Обязательства перед государством, связанные с уплатой НДС, необходимо исполнять в полном объеме и в сроки, установленные законодательством. Несоблюдение этих обязательств может повлечь за собой штрафные санкции и иные негативные последствия для компании.

Правильный учет и уплата НДС позволяет компании избежать возможных конфликтов с налоговыми органами и обеспечить финансовую стабильность. Поэтому особое внимание следует уделять этому аспекту деятельности и при необходимости привлекать специалистов в области налогового учета, чтобы избежать возможных ошибок и проблем.

| Выручка от реализации товаров и услуг | Обязательства перед государством |

|---|---|

| Сумма дохода, полученная от продажи своей продукции или предоставления услуг клиентам | Уплата НДС в бюджет |

| Оформление документов и правильный учет операций | Исполнение обязательств в сроки |

| Использование программного обеспечения для автоматизации процесса учета и расчета налога | Избегание возможных санкций и проблем |

Получение НДС: условия и требования

Для получения НДС необходимо выполнение ряда условий и соответствие определенным требованиям. Как правило, налоговый вычет возможен только для зарегистрированных в налоговых органах юридических лиц или индивидуальных предпринимателей.

Одним из основных условий является покупка товаров или услуг для деятельности, связанной с осуществлением налогообложенной деятельности по НДС. При этом, приобретенные товары должны быть предназначены для дальнейшей реализации с налогом.

1. Регистрация в налоговых органах

Для того чтобы получить возможность учета НДС, необходимо зарегистрироваться в налоговых органах и получить соответствующие документы. Регистрация является обязательным условием для получения налоговых вычетов и дальнейшей работы с НДС. Органы налоговой службы ведут свою деятельность по проверке достоверности предоставленных сведений, а также контролируют соблюдение налогоплательщиками требований и условий, необходимых для получения налогового вычета.

2. Предоставление документов

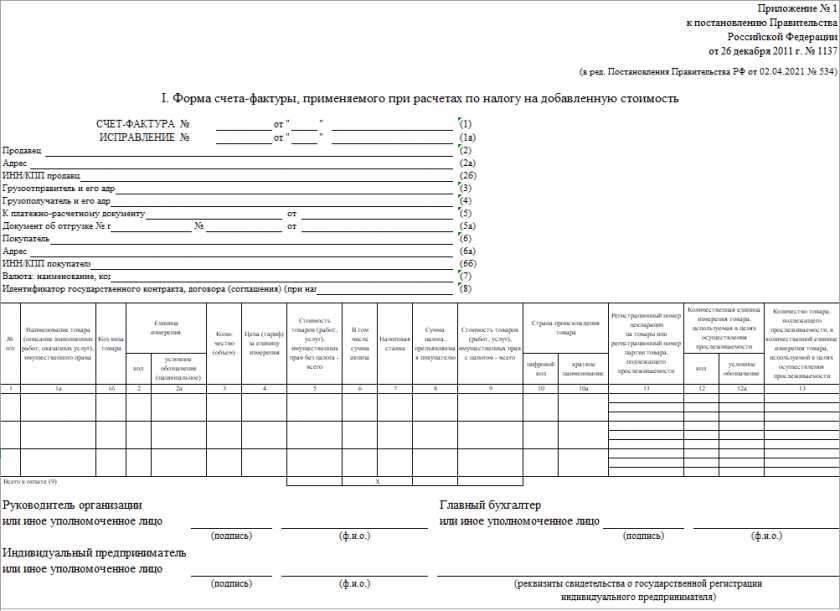

Для получения НДС необходимо предоставить соответствующие документы, подтверждающие совершенные операции по покупке товаров или услуг для использования в налогообложенной деятельности. Такими документами могут быть счета-фактуры, акты выполненных работ или оказанных услуг, кассовые чеки и другие.

Важно помнить, что документы должны быть правильно оформлены, содержать всю необходимую информацию в соответствии с требованиями налогового законодательства.

Таким образом, получение НДС возможно при соблюдении всех условий и требований, предъявляемых налоговыми органами. Важно заранее изучить законодательство, правила и процедуры, чтобы избежать проблем и возможных нарушений. Только при соблюдении всех требований можно рассчитывать на успешное получение налогового вычета на сумму НДС.

Особенности покупки без НДС в официальных магазинах

Официальные магазины предлагают широкий выбор товаров, но стоимость некоторых из них может быть без НДС. В этом разделе мы рассмотрим особенности покупки без НДС в официальных магазинах.

Условия покупки без НДС

Чтобы купить товар без НДС в официальном магазине, необходимо соответствовать определенным условиям. Одно из основных условий – наличие у покупателя статуса плательщика НДС. Это значит, что покупатель должен быть зарегистрирован в налоговой службе как индивидуальный предприниматель или юридическое лицо.

Кроме того, магазин может иметь свои дополнительные требования для покупки без НДС. Например, некоторые магазины могут требовать предоставления документов, подтверждающих статус плательщика НДС, таких как свидетельство о регистрации в налоговой службе.

Преимущества покупки без НДС

Покупка без НДС в официальном магазине имеет ряд преимуществ. Во-первых, это позволяет сэкономить деньги на налогах. Без НДС стоимость товара может быть ниже, что особенно выгодно для больших покупок.

Во-вторых, при покупке без НДС не нужно составлять отдельные документы для возврата НДС. Например, при покупке в зарубежных магазинах туристам необходимо заполнять специальные формы и проводить процедуру возврата НДС на границе. В официальных магазинах нет необходимости проводить такие процедуры, что экономит время и силы покупателя.

- При покупке без НДС в официальном магазине, покупатель может быть уверен в качестве и подлинности товара.

- Официальный магазин, предлагающий покупку без НДС, может предоставить дополнительные гарантии на товары.

- Также, при покупке без НДС можно рассчитывать на более выгодные условия и специальные предложения со стороны магазина.

“

Покупка без НДС у частных лиц: правила и нюансы

Приобретение товаров или услуг у частных лиц без включения НДС может быть выгодным для предпринимателей. Однако, существуют определенные правила и нюансы, которые следует учесть при таких покупках.

1. Информация о частном лице

Перед совершением сделки необходимо получить от частного лица не только товар или услугу, но и информацию о нем. Важно удостовериться в его статусе и правомочиях на осуществление предпринимательской деятельности. Также рекомендуется проверить наличие у него свидетельства о государственной регистрации, о чем можно узнать в налоговой инспекции.

2. Правильное оформление документов

При покупке товара или услуги без НДС у частного лица, необходимо оформить все документы в строгом соответствии с требованиями налогового законодательства. Рекомендуется составить договор купли-продажи или оказания услуг, в котором указать все необходимые данные о сторонах сделки, описание товара или услуги, стоимость и условия оплаты.

Также следует помнить, что приобретение товаров или услуг у частных лиц не является основной деятельностью предпринимателя. Поэтому необходимо отразить такие операции в учетной системе и предоставить все необходимые отчеты и налоговые декларации.

3. Возможные риски и практические аспекты

Необходимо учитывать, что частные лица могут не всегда быть надежными поставщиками товаров или услуг. Возможны случаи продажи товаров ненадлежащего качества или оказания неполноценных услуг. Поэтому рекомендуется провести проверку репутации и надежности частного лица перед совершением сделки.

Также стоит учесть, что приобретение товаров или услуг с участием НДС позволяет предпринимателю учесть этот налог в качестве расхода и получить вычет. В случае покупки без НДС такая возможность отсутствует.

| Преимущества: | Недостатки: |

|---|---|

| Снижение затрат на покупку товаров или услуг; | Отсутствие вычета НДС; |

| Более гибкий график оплаты; | Риск получения товаров ненадлежащего качества или услуг неполноценного уровня; |

| Возможность использования специальных акций и скидок; | Необходимость осуществлять проверку и контроль надежности частных лиц; |

Приобретение товаров или услуг у частных лиц без включения НДС может иметь определенные преимущества, однако сопряжено с рядом нюансов и рисков. Перед совершением таких сделок рекомендуется внимательно изучить все правила и требования, а также провести проверку частного лица на его надежность и статус для успешного и безопасного заключения сделки.

Возврат НДС: процедура и документы

Процедура возврата НДС состоит из следующих шагов:

- Сбор и оформление документов. Чтобы вернуть НДС, нужно собрать все необходимые документы, подтверждающие факт покупки и уплаты налога. Важно, чтобы все документы были правильно оформлены, содержали необходимую информацию и не имели ошибок.

- Подача заявления. Для возврата НДС необходимо подать соответствующее заявление в налоговый орган. Заявление должно быть оформлено в соответствии с установленными правилами и содержать все необходимые сведения.

- Анализ заявления. После подачи заявления налоговый орган проводит анализ предоставленных документов. В ходе анализа проверяется правильность оформления документов, наличие всех необходимых сведений и соответствие затрат НДС-налогоплательщика.

- Рассмотрение заявления. После анализа заявления и предоставленных документов налоговый орган принимает решение о возврате или отказе в возврате НДС. Решение может быть принято в течение определенного срока, который зависит от законодательства и практики работы налоговых органов.

- Получение возврата. В случае положительного решения налогового органа, предприниматель получает возврат уплаченного ранее НДС на свой расчетный счет.

Для возврата НДС необходимы следующие документы:

- Счет-фактура. Это документ, выдаваемый продавцом вместе с товаром или после его поставки. Счет-фактура содержит информацию о продавце и покупателе, описание товара, его стоимость и сумму уплаченного НДС.

- Товарные накладные. Товарные накладные являются основным документом, подтверждающим факт поставки товара и его приемку покупателем.

- Кассовые чеки и квитанции. Кассовые чеки и квитанции являются дополнительными документами, подтверждающими факт покупки и уплаты налога. Важно, чтобы все кассовые чеки и квитанции были правильно оформлены и содержали необходимую информацию.

- Декларация по НДС. Декларация по НДС является документом, в котором предприниматель указывает сумму уплаченного НДС и запрашивает его возврат.

- Прочие документы. В зависимости от конкретной ситуации и особенностей предпринимательской деятельности, могут потребоваться дополнительные документы, подтверждающие факты, связанные с возвратом НДС.

Возврат НДС – это важная процедура, которая позволяет предпринимателям вернуть себе уплаченный ранее налог. Однако для успешного возврата необходимо правильно собрать и оформить документы, а также следовать установленным правилам и требованиям.

НДС при экспорте товаров: важные правила и требования

Правило локализации по НДС

В соответствии с Налоговым кодексом Российской Федерации, при экспорте товаров субъекты предпринимательской деятельности освобождаются от уплаты НДС. Однако для получения данного освобождения необходимо соблюдать ряд правил, включая правило локализации по НДС.

Правило локализации требует, чтобы экспорт товара был фактически осуществлен из территории Российской Федерации. Это означает, что товар должен быть доставлен за пределы страны, а также сопровождаться необходимыми документами, подтверждающими экспорт. Такими документами могут быть договоры о поставке, товарно-транспортные накладные и прочие документы, предусмотренные законодательством.

Регистрация в таможенных органах

Для осуществления экспортных операций необходимо зарегистрироваться в таможенных органах. Регистрация позволяет получить специальные документы, подтверждающие право на экспорт товаров с освобождением от НДС. В том числе, такие документы, как таможенная декларация и грузовая таможенная декларация.

Также следует учесть, что при экспорте товаров в страны-члены таможенного союза (Беларусь, Казахстан, Армения и Киргизия) необходимо соблюдать особые требования и процедуры. В частности, для осуществления экспорта в страны-члены таможенного союза требуется оформление таможенной декларации на товары.

Важно помнить, что правила и требования по НДС при экспорте товаров могут изменяться, поэтому рекомендуется своевременно получать актуальную информацию от налоговых органов и таможенных служб.

НДС при продаже товаров и услуг: как правильно оформить

При продаже товаров и услуг с НДС необходимо учитывать несколько важных моментов для правильного оформления документов и избежания нарушений. В этом разделе мы расскажем о ключевых правилах, которые помогут вам корректно оформить сделку и избежать неприятных последствий.

- Определите ставку НДС: перед тем, как начать продажу товаров или услуг, необходимо определить применимую ставку НДС. В России существуют три основные ставки: 20% (обычная), 10% (применяется для отдельных категорий товаров и услуг) и 0% (не облагается НДС). Внимательно изучите законодательство и узнайте, какая ставка применима к вашему виду деятельности.

- Произведите регистрацию в налоговой: для того чтобы правильно оформить продажу с НДС, необходимо зарегистрироваться в налоговой системе и получить статус плательщика НДС. Это обязательное условие для всех организаций, занимающихся продажей товаров и услуг с НДС.

- Оформите документацию: для каждой продажи с НДС необходимо оформлять соответствующую документацию. Это могут быть счета-фактуры, товарные накладные, договоры и другие документы, которые подтверждают факт продажи и ставку НДС. Обратитесь к специалистам, чтобы получить консультацию по заполнению документов.

- Учтите корректность НДС в цене: при оформлении товарных или услуговых договоров убедитесь, что в цену включена ставка НДС. В некоторых случаях цена может быть указана без НДС, и в таком случае необходимо дополнительно указать сумму НДС отдельно.

- Соблюдайте сроки отчетности: для плательщиков НДС существуют отдельные сроки представления отчетности в налоговую. Необходимо вовремя подать декларацию по НДС и уплатить налоговые суммы. В противном случае вас могут оштрафовать или применить другие санкции.

Правильное оформление сделок с НДС является важным аспектом бизнеса. Несоблюдение требований и нарушение законодательства может привести к серьезным финансовым последствиям. Поэтому внимательно изучайте действующие правила, консультируйтесь со специалистами и подходите к оформлению сделок с НДС ответственно.

Международные сделки: налоговые аспекты и сложности

Международные сделки имеют свои особенности и требуют внимания к налоговым аспектам. При покупке товаров за границей и их последующей продаже в своей стране могут возникнуть сложности и непредвиденные налоговые обязательства.

Одной из основных проблем является подоходный налог, который может быть взимаем дважды — как в стране, из которой осуществляется покупка, так и в стране, где товар будет продан. Очень важно учитывать законы и требования каждой страны, чтобы избежать двойного налогообложения и не нарушить международные правила.

Иногда в международных сделках возникают вопросы о возможности применения преференциальных налоговых ставок или освобождения от уплаты НДС. Например, при предоставлении товаров для экспорта или при осуществлении сделок с нерезидентами.

Более того, следует также учитывать различия в системах налогообложения между странами. Некоторые страны имеют более высокие налоговые ставки, другие предоставляют различные льготы и субсидии. Поэтому, при покупке товаров в иностранных странах, необходимо обратить внимание на налоговые правила и условия страны, из которой осуществляется импорт.

Для успешного осуществления международных сделок и обхода сложностей налогообложения, рекомендуется обратиться к специалистам — налоговым консультантам или юристам, которые помогут разобраться в налоговой системе каждой страны и правильно оформить документы. Это позволит избежать штрафов и дополнительных расходов, связанных с налогами, и сделает международные сделки более прозрачными и выгодными.

Покупка у иностранных поставщиков: налоговые риски и возможности

Покупка товаров у иностранных поставщиков становится все более популярной практикой в современном бизнесе. Это позволяет предпринимателям получать качественные товары по более выгодным ценам. Однако, при таких операциях возникают определенные налоговые риски и сложности, с которыми необходимо быть осторожным.

Во-первых, при импорте товаров от иностранных поставщиков возникает риск уплатить налог на добавленную стоимость (НДС) дважды. Например, поставщик уже включил НДС в стоимость товара, а покупатель, резидент Российской Федерации, также должен уплатить НДС при таможенном оформлении товара. Чтобы избежать двойного налогообложения, предпринимателю необходимо точно знать и применять правила международного налогообложения и налогообложения в РФ.

Во-вторых, импорт товаров может подразумевать налоговую регистрацию в России и уплату НДС в Российском бюджете. Если обороты предпринимателя превышают установленные законодательством пороги, ему необходимо зарегистрироваться как налогоплательщику НДС. Это может быть связано с дополнительными административными затратами и строгими требованиями к учету.

Однако, покупка у иностранных поставщиков также приводит к определенным налоговым возможностям для предпринимателей. Например, можно применить экспортный возврат НДС. По существующим законам РФ, при экспорте товаров, предприниматель может запросить возврат уплаченного НДС. Это позволяет снизить стоимость товаров и повысить их конкурентоспособность на рынке.

Также, покупка у иностранных поставщиков открывает возможности для применения международных налоговых соглашений. Например, если Россия имеет соглашение с определенной страной об избежании двойного налогообложения, то предприниматель может воспользоваться льготами и снизить общую сумму налоговых платежей.

Таким образом, покупка у иностранных поставщиков может быть выгодным бизнес-решением, но требует от предпринимателей особой внимательности и знания налоговых рисков и возможностей. Важно соблюдать требования законодательства и консультироваться с понимающими специалистами в области налогообложения при таких операциях.

Судебная практика: решения в спорных ситуациях

Ниже приведены некоторые решения судов, которые могут помочь ориентироваться в сложных ситуациях:

-

В случае, если покупатель не указывает свой ИНН на счете-фактуре, продавец вправе отказаться от предоставления льготообразующего документа. В таком случае продажа осуществляется с НДС.

-

Если товар был приобретен без уплаты НДС, а затем продан с НДС, но является допустимой для перепродажи и зарегистрирован в установленном порядке, налоговые органы не могут налагать штрафы на покупателя и требовать уплату дополнительных сумм НДС.

Важно помнить, что каждый случай является уникальным, и положение судебной практики может измениться в зависимости от новых судебных решений и изменений в законодательстве. Поэтому для наиболее точного и актуального решения спорной ситуации рекомендуется обратиться к профессиональным юристам и налоговым консультантам.