Налоговое законодательство предполагает уплату налога на недвижимость для собственников жилых помещений и земельных участков. Важно помнить, что если недвижимость принадлежит несовершеннолетнему ребенку, то опекун или родитель обязан уплачивать налог.

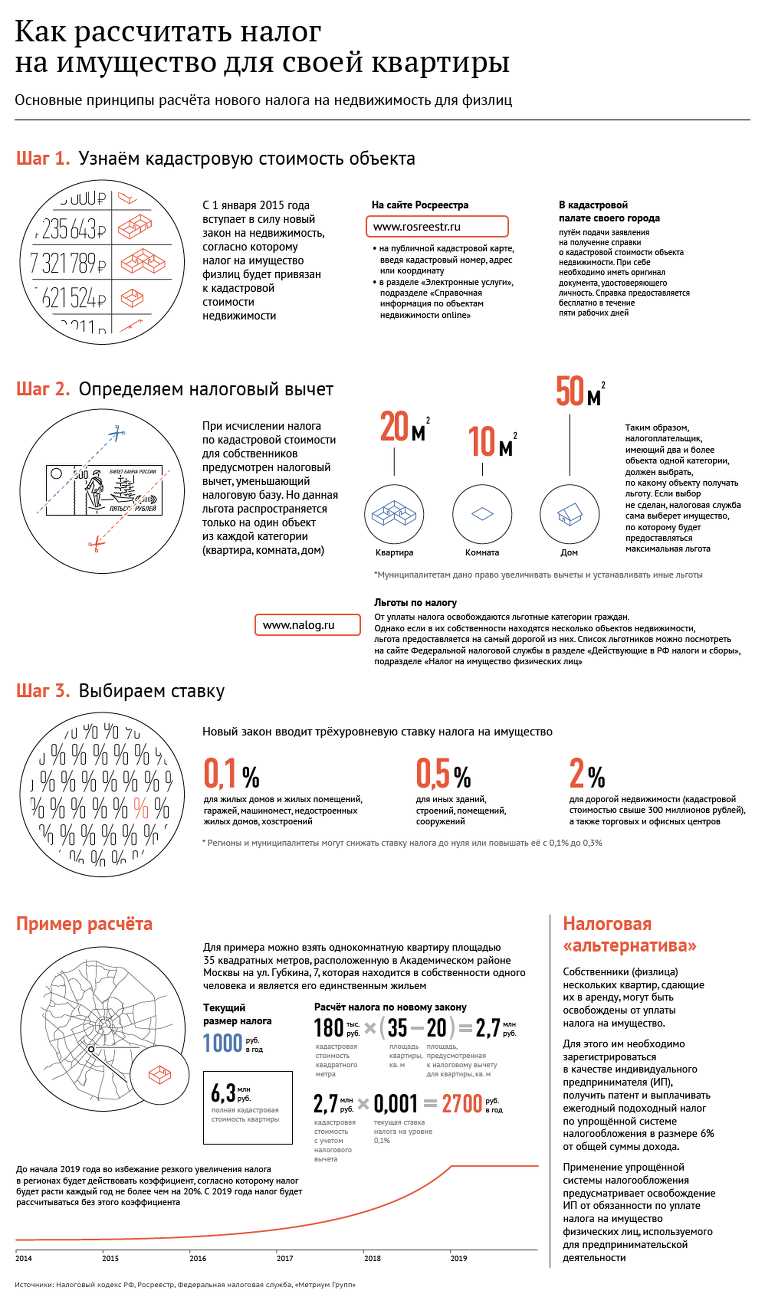

Определить размер налога на недвижимость ребенка можно путем расчета исходя из кадастровой стоимости имущества. Налоговая ставка может различаться в зависимости от местоположения объекта недвижимости и его характеристик.

Для того, чтобы узнать точную сумму налога на недвижимость ребенка, необходимо обратиться в налоговую инспекцию или ознакомиться с соответствующими документами управляющей компании или через онлайн-сервисы государственных учреждений.

Определение налога на недвижимость ребенка

Определив стоимость недвижимости ребенка, необходимо уточнить налоговые ставки, применяемые к такому виду имущества. Сумма налога на недвижимость ребенка будет зависеть от региона, в котором находится объект, его категории и других факторов, устанавливаемых законодательством.

Поиск информации о налоге на недвижимость

Если вы хотите узнать о налоге на недвижимость ребенка, вам следует обращаться к местным налоговым органам. Они предоставят вам информацию о необходимых документах, процедурах и сроках уплаты налога.

1. Обратитесь в налоговую службу

Сначала вы можете связаться с налоговой службой или официальным сайтом налоговых органов вашего региона. Там вы найдете информацию о налоге на недвижимость, условиях его уплаты и способах расчета.

2. Проверьте документы

Убедитесь, что у вас есть все необходимые документы для расчета и уплаты налога на недвижимость ребенка. Это могут быть документы о праве собственности на недвижимость, регистрациях и другие.

Необходимые документы для идентификации налога

1. Документы, удостоверяющие право собственности

Для начала необходимо предоставить документы, подтверждающие право собственности на недвижимость ребенка. Это может быть свидетельство о праве собственности на квартиру или дом, договор купли-продажи или иной документ, удостоверяющий право собственности.

2. Документы, удостоверяющие личность

Для идентификации налогоплательщика необходимо предоставить документ, удостоверяющий личность родителя или законного представителя ребенка. Обычно требуется паспорт или иной документ, содержащий фотографию и данные о личности.

3. Документы о доходах

Если у ребенка есть доходы, например, от сдачи недвижимости в аренду, то необходимо предоставить документы, подтверждающие размер дохода. Это может быть договор аренды, выписка из банковского счета или другие документы, удостоверяющие финансовое положение ребенка.

Расчет налога на недвижимость

1. Определите рыночную стоимость недвижимости ребенка, учитывая различные факторы: размер жилой площади, расположение, состояние и т.д.

2. Узнайте ставку налога на недвижимость в вашем регионе. Она может различаться в зависимости от места проживания.

3. Рассчитайте налог на недвижимость, умножив рыночную стоимость объекта налогообложения на ставку налога.

4. Подготовьте необходимые документы для уплаты налога на недвижимость ребенка в соответствии с законодательством вашего региона.

Как рассчитать налог на жилье для ребенка

Далее необходимо установить ставку налога, которая может различаться в зависимости от региона проживания. После этого следует умножить стоимость жилья на соответствующую ставку, чтобы получить сумму налога.

Необходимо учитывать, что налог на жилье может быть освобожден для определенных категорий налогоплательщиков, включая детей, инвалидов и другие группы граждан. Для получения льготы необходимо обратиться в налоговую инспекцию и предоставить соответствующие документы.

Особенности расчета налога на недвижимость для неполнолетних

В случае, если недвижимость зарегистрирована на имя неполнолетнего ребенка, налог на эту собственность должен быть уплачен. Для определения суммы налога учитывается стоимость объекта недвижимости, возраст ребенка и другие факторы.

Учет возраста ребенка

При расчете налога учитывается возраст ребенка, так как законы могут предусматривать льготы или особенности налогообложения для неполнолетних собственников.

Обязанности опекуна или родителя

Опекун или родитель неполнолетнего собственника недвижимости несет ответственность за правильное заполнение и своевременное уплату налогов, а также за выполнение всех обязанностей по налогообложению недвижимости ребенка.

Оплата налога на недвижимость

Как определить сумму налога?

Сумма налога на недвижимость зависит от ряда факторов, таких как кадастровая стоимость объекта, налоговая ставка, применяемая в регионе и другие. Точную сумму налога можно узнать в налоговой инспекции или на сайте налоговой службы.

Как производится оплата налога?

Оплата налога на недвижимость производится ежегодно в соответствии с устанавливаемым налоговым календарем. Обычно налоговые платежи можно производить через банковские платежные системы, наличными или через электронные сервисы.

Возможные способы оплаты налога

После того как вы узнали размер налога на недвижимость вашего ребенка, вам необходимо определиться с способом его оплаты. Вот несколько возможных вариантов:

1. Оплата через банк

Вы можете воспользоваться услугами банка для оплаты налога на недвижимость. Вам нужно будет предоставить реквизиты налогового органа и сумму налога, после чего осуществить перевод денежных средств.

2. Оплата в налоговой инспекции

Вы также можете лично посетить налоговую инспекцию и оплатить налог на недвижимость ребенка на месте. Вам необходимо будет предъявить налоговый квитанцию или счет на оплату.

Штрафы за невыплату налога

Если родители не выплачивают налог на недвижимость за своего ребенка, могут быть предусмотрены штрафы в соответствии с законодательством о налогообложении. Штрафы могут зависеть от суммы не уплаченного налога, сроков просрочки и других обстоятельств.

Штрафы за неуплату:

Например, при задолженности по налогу более 3 месяцев, введение штрафов в размере от определенного процента суммы неуплаченного налога и штрафные пени за каждый день просрочки.

Необходимо своевременно уплачивать налог на недвижимость за ребенка, чтобы избежать штрафов и проблем с налоговыми органами.