Индивидуальный предприниматель или ИП — одна из форм предпринимательства, которая позволяет физическим лицам заниматься предпринимательской деятельностью на основе личной ответственности. Однако, многие ИП задаются вопросом о том, как совместить предпринимательскую деятельность с получением пенсии.

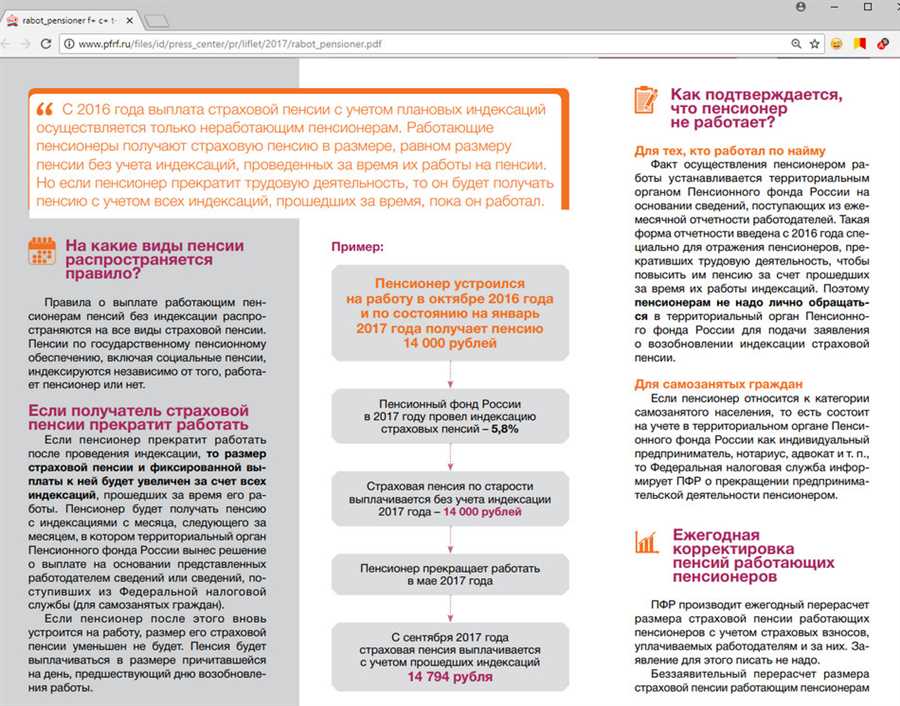

Начиная с 2017 года, государство предоставляет возможность индивидуальному предпринимателю совмещать получение пенсии и осуществление предпринимательской деятельности. Это означает, что ИП может продолжать работать и получать доходы от своего бизнеса, не лишаясь пенсионных выплат.

Однако, стоит заметить, что совмещение ИП с пенсией имеет свои особенности и требует соблюдения определенных правил. Главное условие — ИП не должно быть зарегистрировано как самостоятельное юридическое лицо. ИП должно работать в рамках упрощенной системы налогообложения и вести учет доходов и расходов.

Подходящая пенсия для ИП

Если вы являетесь индивидуальным предпринимателем (ИП) и заботитесь о своем будущем, важно позаботиться о надлежащей пенсии.

Большинство ИП выбирают обязательное пенсионное страхование (ОПС), чтобы получать пенсионные выплаты по достижении пенсионного возраста. При этом сумма пенсионных взносов составляет определенный процент от доходов ИП и зависит от выбранной системы налогообложения.

Кроме ОПС, ИП также могут дополнительно пополнить свою будущую пенсию. Например, они могут создать накопительный пенсионный фонд или воспользоваться другими инвестиционными инструментами для повышения своей пенсии.

При выборе подходящей пенсии для ИП важно учесть свои финансовые возможности, риски и желаемый уровень дохода после выхода на пенсию. Каждый ИП должен самостоятельно принять решение о том, какой пенсионный план наиболее подходит для его индивидуальных потребностей.

В любом случае, пенсионная подготовка – это серьезный вопрос, который требует тщательного анализа и планирования. Не ждите слишком долго – начните составлять пенсионный план для ИП прямо сейчас. Ваше будущее зависит от ваших действий сегодня!

Одновременное получение пенсии и зарплаты

Согласно закону, пенсионеры имеют право работать и получать за это зарплату, не теряя при этом свою пенсию. Однако, есть некоторые ограничения, соблюдение которых обязательно. Так, работающим пенсионерам необходимо помнить о размере своего годового дохода, который не должен превышать установленную законом границу. В случае его превышения, пенсионеру грозит сокращение или полное прекращение выплаты пенсии.

Важно отметить, что работающий пенсионер также обязан платить налоги на получаемую зарплату. Обычно, эта сумма удерживается работодателем автоматически. При этом, сам пенсионный налог не взимается с получаемой пенсии.

Одновременное получение пенсии и зарплаты может быть выгодным как для пенсионера, так и для работодателя. Пенсионеры, продолжающие работать, могут сохранить свою активность и общение с коллегами, а также получать дополнительный доход. Работодателям же выгодно привлекать опытных сотрудников с большим опытом работы.

В любом случае, перед тем, как решить продолжать работу после выхода на пенсию, необходимо ознакомиться с законодательством и конкретными правилами, действующими в регионе проживания. При необходимости, рекомендуется обратиться к специалистам или юристам для получения консультации и подробной информации.

Возможности получения пенсии и параллельной работы

Возраст пенсионного возраста для граждан РФ составляет 60 лет для мужчин и 55 лет для женщин. После достижения данного возраста каждый гражданин имеет возможность получать пенсию. Однако, многие пенсионеры желают продолжить работать даже после получения пенсии. В таком случае, есть несколько вариантов, как можно совмещать получение пенсии и параллельную работу.

- Совместить пенсию с работой на полную ставку

- Получать пенсию и работать на неполный рабочий день

- Подработка на дому в качестве индивидуального предпринимателя

- Работа по найму с частичной занятостью

- Комбинирование работы и получение пенсии по старости

Выбор конкретного варианта зависит от личных предпочтений и возможностей каждого пенсионера. При этом, необходимо учитывать, что при работе на полную ставку пенсия может быть снижена или полностью упразднена. В случае работы на неполный рабочий день или по найму с частичной занятостью, пенсия остается неизменной.

Для тех, кто предпочитает работать на дому, отличным вариантом может быть открытие индивидуального предпринимателя. Это позволит заниматься предпринимательской деятельностью и получать соответствующий доход, не ограничивая себя графиком работы.

Имея возможность совмещать параллельную работу и получение пенсии, пенсионеры могут продолжать быть активными, заниматься интересным делом и дополнительно зарабатывать. Это позволит поддерживать душевное и финансовое благополучие в период пенсии.

Как получить пенсию и сохранить статус ИП

Многие предприниматели задаются вопросом о том, как получить пенсию при сохранении статуса индивидуального предпринимателя (ИП). Действительно, с 2020 года в России существует возможность совмещать работу ИП с получением пенсии. Но для этого нужно соблюсти определенные условия.

Во-первых, чтобы получать пенсию и сохранять статус ИП, необходимо достичь пенсионного возраста. Для мужчин пенсионный возраст составляет 65 лет, для женщин — 60 лет. Также можно выйти на пенсию досрочно, но при этом предусмотрены определенные условия и ограничения.

Во-вторых, при совмещении статуса ИП и получении пенсии необходимо учитывать лимиты на доходы. Необходимо убедиться, что ваш ежемесячный доход от предпринимательской деятельности не превышает установленные нормы. В противном случае, пенсия может быть сокращена или приостановлена.

Для определения лимитов на доходы и их расчета используется специальная формула, утвержденная Пенсионным фондом России. Обычно лимиты составляют 1,2-1,5 минимальной заработной платы в регионе.

В-третьих, при получении пенсии и сохранении статуса ИП, необходимо особое внимание уделить ведению бухгалтерии и отчетности. Необходимо ежегодно представлять отчет о доходах и расходах по предпринимательской деятельности в налоговую службу. Также рекомендуется вести книгу доходов и расходов для контроля со стороны пенсионного фонда.

Кроме того, при совмещении статуса ИП и получении пенсии, необходимо быть готовым к некоторым юридическим и финансовым особенностям. Например, возможны изменения в налоговой отчетности, необходимость уплаты НДФЛ и всеобъемлющий контроль со стороны налоговых органов и пенсионного фонда.

Совмещение статуса индивидуального предпринимателя и получение пенсии может быть выгодным решением для многих предпринимателей. Однако, необходимо тщательно изучить все требования и условия, чтобы избежать возможных проблем и утраты пенсионных выплат.

Критерии и условия получения пенсии для ИП

Для получения пенсии в качестве индивидуального предпринимателя (ИП) необходимо удовлетворять определенным критериям и условиям, установленным законодательством.

Страховые взносы

Одним из основных условий получения пенсии для ИП является систематическое уплата страховых взносов в Пенсионный фонд.

Страховые взносы устанавливаются на основе доходов, полученных ИП. Размер взносов определяется с учетом пенсионного возраста и выбранной системы налогообложения (общая или упрощенная).

Стаж работы

Для получения пенсии необходимо иметь трудовой стаж, который в случае ИП определяется исходя из периода работы предпринимателя.

Для учета стажа работы у ИП, необходимо предоставить Пенсионному фонду сведения о работе, в том числе декларации по уплате страховых взносов и трудовые договоры.

Возрастная пенсия

Для ИП также действует возрастная пенсия, которая начисляется после достижения пенсионного возраста.

Пенсионный возраст устанавливается в зависимости от года рождения и определен в законодательном порядке. Для женщин и мужчин пенсионный возраст может незначительно отличаться.

Для получения пенсии необходимо обратиться в Пенсионный фонд и предоставить все необходимые документы.

Учитывая эти критерии и условия, ИП может получить пенсию и продолжать работать в качестве предпринимателя, обеспечивая себе финансовую стабильность.

Пенсия ИП: размер и условия получения

Пенсия ИП начисляется в соответствии с Пенсионным кодексом Российской Федерации и действующим законодательством. Для того чтобы иметь право на пенсию ИП, необходимо иметь статус индивидуального предпринимателя и своевременно уплачивать страховые взносы.

Размер пенсии для ИП зависит от набора страховых периодов, отработанных ИП, и суммы страховых взносов, уплаченных во время деятельности предпринимателя. Расчет пенсии производится Пенсионным фондом Российской Федерации на основании предоставленных сведений о периодах работы и суммах оплаченных взносов.

Для получения пенсии ИП необходимо достигнуть пенсионного возраста, который устанавливается законодательством. Также подлежат выплате накопительная пенсия и дополнительная пенсия, которые зависят от размера заработной платы и дополнительных взносов.

Пенсия ИП является важным элементом социальной защиты предпринимателей и позволяет им обеспечить себя финансово после окончания предпринимательской деятельности. Для получения пенсии ИП необходимо своевременно уплачивать страховые взносы и соблюдать другие условия, установленные законодательством.

Возможность работы после достижения пенсионного возраста

После достижения пенсионного возраста многим людям интересно, можно ли продолжать работать и получать за это вознаграждение. Ответ на этот вопрос положительный: каждый пенсионер имеет право работать и получать заработную плату в случае желания и возможности.

Возможность работы после достижения пенсионного возраста означает, что пенсионеры не ограничены законами в трудоустройстве. Они могут осуществлять различные виды деятельности, трудиться как по найму, так и на самозанятой основе.

Однако стоит учитывать, что трудоустройство пенсионера может повлиять на размер пенсии. При продолжении работы и получении дохода после достижения пенсионного возраста, пенсионная выплата может снизиться или приостановиться. Это связано с тем, что система пенсионного обеспечения предусматривает расчет пенсии исходя из последних заработанных заработных плат, и дополнительные доходы могут повлиять на этот расчет.

Важно отметить, что возможность работы после достижения пенсионного возраста может быть полезна не только с финансовой стороны. У многих пенсионеров сохраняется необходимость общения, активности и самореализации через работу. Работа может помочь сохранить активный образ жизни и приносить удовлетворение от творчества и социальной активности.

Таким образом, возможность работы после достижения пенсионного возраста является полезной и важной опцией для пенсионеров. При принятии решения о продолжении трудовой деятельности необходимо учитывать финансовые и личные аспекты, а также конкретные условия для каждого индивидуального случая.

Пенсия для ИП: чтобы знать заранее

Индивидуальные предприниматели (ИП) в России имеют право на пенсию по общему режиму, но чтобы получить ее, нужно знать определенные условия и сделать некоторые действия заранее.

1. Отчисления в ПФР

Для начала, ИП должен иметь открытую индивидуальную пенсионную счет в Пенсионном фонде России (ПФР). Чтобы иметь право на пенсию по общему режиму, ИП обязаны производить отчисления в ПФР каждый квартал. Размер отчислений определяется исходя из доходов ИП.

2. Стаж работы

Для получения пенсии ИП также нужно иметь определенный стаж работ. Минимальный стаж составляет пять лет. Это означает, что ИП должны работать и платить отчисления в ПФР не менее пяти лет, чтобы иметь право на пенсию по общему режиму.

3. Пенсионный возраст

Возраст выхода на пенсию для ИП также зависит от пола. Так, женщины имеют право на пенсию с 55 лет, а мужчины — с 60 лет.

Важно помнить, что для получения пенсии ИП должны также иметь оплаченные страховые взносы, быть зарегистрированными в налоговой инспекции и иметь все необходимые документы, свидетельствующие о работе и доходах.

Знание этих условий и выполнение всех требований заранее поможет ИП получить достойную пенсию и обеспечить свое финансовое будущее.

Варианты получения пенсии при прекращении деятельности ИП

При прекращении деятельности индивидуального предпринимателя (ИП) есть несколько вариантов получения пенсии. Какой из них выбрать, зависит от конкретной ситуации и потребностей ИП.

| Вариант получения пенсии | Описание |

|---|---|

| Пенсия по возрасту |

Если ИП достиг пенсионного возраста (для мужчин 65 лет, для женщин 60 лет), то он имеет право на получение пенсии по возрасту. Для этого необходимо обратиться в Пенсионный фонд и предоставить все необходимые документы. |

| Пенсия по инвалидности |

Если ИП стал инвалидом до достижения пенсионного возраста, то он имеет право на получение пенсии по инвалидности. Для этого необходимо обратиться в Пенсионный фонд и предоставить все необходимые документы, подтверждающие инвалидность. |

| Льготная пенсия |

ИП, проработавший определенное количество лет и имеющий особые условия труда (например, работник сельского хозяйства), может иметь право на льготную пенсию. Для этого необходимо обратиться в Пенсионный фонд и предоставить все необходимые документы, подтверждающие стаж и особые условия труда. |

Выбор варианта получения пенсии зависит от индивидуальных обстоятельств ИП. Рекомендуется проконсультироваться с пенсионным консультантом или юристом, чтобы выбрать оптимальный путь получения пенсии при прекращении деятельности ИП.

Особенности пенсии для ИП по сравнению с работниками

Пенсионные права ИП и работников различаются по ряду ключевых параметров:

- Страховые взносы: В отличие от работников, самозанятые предприниматели (ИП) обязаны уплачивать страховые взносы на свою пенсию самостоятельно. База для расчета страховых взносов в случае ИП может зависеть от размера их доходов.

- Стаж: Работникам требуется накопить определенный стаж работы для получения пенсии. Для ИП такое требование не предъявляется, однако они должны уплачивать страховые взносы в течение определенного периода, чтобы иметь право на получение пенсии. Этот период составляет 15 лет для женщин и 20 лет для мужчин.

- Пенсионный возраст: Работники имеют право на пенсию, когда достигают определенного возраста (например, 60 или 65 лет). При этом, ИП имеют право получить пенсию после достижения определенного возраста и выполнения условий наличия необходимого стажа и уплаты страховых взносов.

- Размер пенсии: Заработок работников влияет на размер пенсии. Для ИП размер пенсии зависит от доходов, на которые были выплачены страховые взносы. Основой для расчета страховых взносов может служить фактическидоходы заработанные в качестве ИП или размер самостоятельно установленный страховым взносом.

Таким образом, пенсионная система для ИП отличается от пенсионной системы для работников. ИП имеют большую гибкость в уплате страховых взносов и размере пенсии, однако для получения пенсии им необходимо выполнить условия наличия стажа и уплаты взносов.

Как совмещать работу в качестве ИП и получение пенсии

Многие предприниматели задаются вопросом о возможности совмещения работы в качестве индивидуального предпринимателя (ИП) и получения пенсии. В данной статье мы рассмотрим основные аспекты этого вопроса.

Правовые аспекты

Согласно законодательству РФ, индивидуальные предприниматели могут не только работать и получать доходы, но и получать пенсию. Для этого необходимо соответствовать требованиям, установленным Пенсионным фондом РФ.

Условия совмещения

Для совмещения работы в качестве ИП и получения пенсии необходимо учесть следующие условия:

- Достигнут пенсионный возраст.

- Заработок не превышает установленных лимитов.

- Уплата страховых взносов в Пенсионный фонд.

Пенсионный возраст определяется законодательством. В настоящее время он составляет 65 лет для мужчин и 60 лет для женщин. Однако возраст может быть снижен для отдельных категорий граждан, таких как военнослужащие, работники определенных отраслей и прочие.

Уровень ежемесячного заработка не должен превышать установленные лимиты. На 2021 год они составляют 29 355 рублей в месяц для пенсионеров старше 65 лет, и 21 684 рубля в месяц для пенсионеров старше 60 лет.

Для совмещения работы в качестве ИП и получения пенсии необходимо регулярно уплачивать страховые взносы в Пенсионный фонд РФ.

Важно отметить, что если заработок превышает установленные лимиты, то пенсия может быть уменьшена или полностью отменена.

Получение пенсии и налоги

Работа в качестве ИП влияет на уплату налогов, включая налог на доходы физических лиц (НДФЛ) и страховые взносы в Пенсионный фонд. При расчете пенсии учитывается только фактически уплаченное количество страховых взносов.

Для уменьшения налоговой нагрузки индивидуальные предприниматели могут воспользоваться установленными законом льготами и вычетами. Для этого необходимо правильно вести учет доходов и расходов и своевременно подавать декларации в налоговую службу.

Итак, совмещение работы в качестве ИП и получение пенсии возможно при соблюдении определенных условий. Рекомендуется проконсультироваться с юристом или специалистом в области налогового права, чтобы правильно организовать свою деятельность и совмещение этих двух статусов.