Налог с продажи автомобиля является обязательным платежом при покупке транспортного средства. Однако, существуют определенные случаи, когда его выплата может быть освобождена. В этой статье будут рассмотрены основные ситуации, в которых налог с продажи автомобиля не платится.

Первым случаем освобождения от налога является передача автомобиля наследникам по наследству. В этом случае, налог с продажи не взимается, так как автомобиль переходит к новому владельцу без его оплаты.

Еще одним случаем, когда налог с продажи автомобиля не платится, является продажа автомобиля между лицами, состоящими в близком родстве. Это подразумевает продажу автомобиля между родителями и детьми, между супругами и другими близкими родственниками. В таком случае, сделка не облагается налогом.

Имущественный вычет

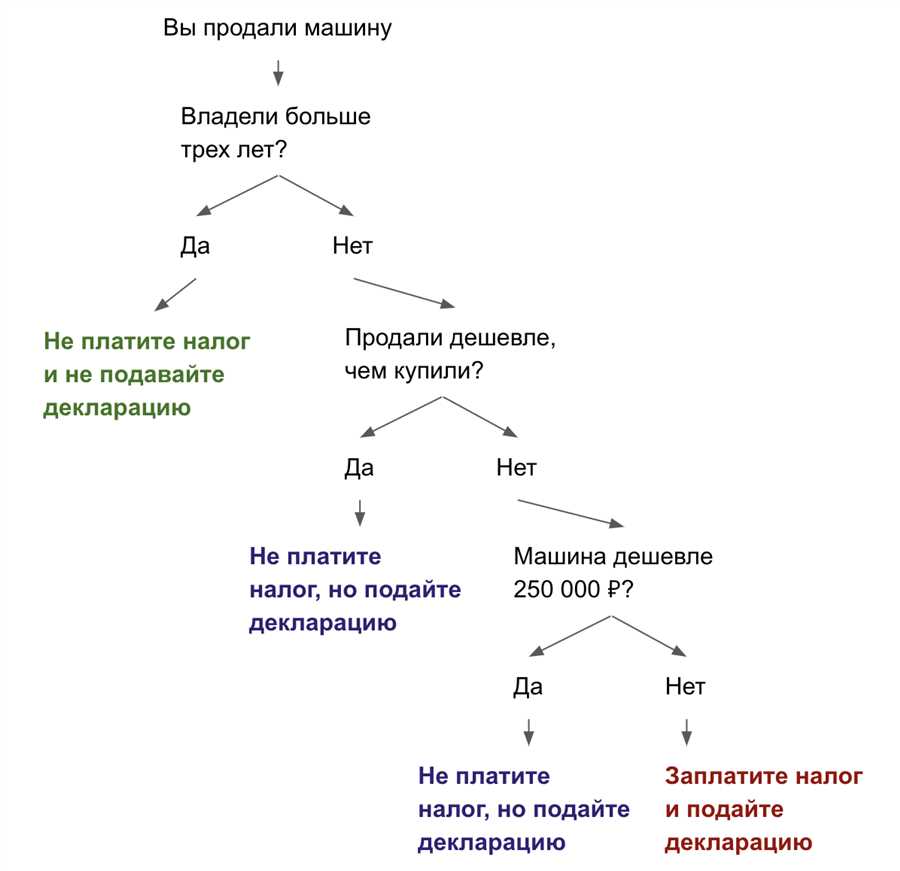

Для того чтобы воспользоваться имущественным вычетом, необходимо, чтобы продаваемый автомобиль был в собственности гражданина более трех лет. Также важно, чтобы он не был передан в собственность другого человека в течение последних трех лет до продажи. Если эти условия выполняются, то гражданин имеет право на получение имущественного вычета при продаже автомобиля.

Размер имущественного вычета зависит от стоимости продаваемого автомобиля. В соответствии с действующим законодательством, гражданин имеет право на вычет в размере 13% от стоимости автомобиля. То есть, если стоимость автомобиля составляет 1 000 000 рублей, то имущественный вычет будет равен 130 000 рублей.

Однако имущественный вычет не может превышать размер налога, подлежащего уплате при продаже автомобиля. Если стоимость автомобиля менее 1 000 000 рублей, то вычет будет равен стоимости автомобиля умноженной на 13%. Если же стоимость автомобиля превышает 1 000 000 рублей, то вычет будет равен 130 000 рублей.

Важно отметить, что имущественный вычет можно получить только один раз в течение трех лет. При повторной продаже автомобиля в этот период, вычет уже не действует.

Переход собственности по наследству

В соответствии с налоговым законодательством, переход автомобиля по наследству освобождается от налогообложения. Наследники получают право собственности на автомобиль без дополнительных финансовых обязательств перед государством.

Однако при получении наследства по автомобилю следует помнить о необходимости оформления наследственного дела и правильного оформления документов на транспортное средство, чтобы избежать проблем в будущем.

Также стоит учесть, что если после получения автомобиля по наследству вы решите продать его, то в этом случае возможно, что вы столкнетесь с налогообложением при получении дохода от продажи.

В целом, переход собственности по наследству является одним из случаев, когда налог с продажи автомобиля не платится. Все же для полной уверенности в необходимости уточнить информацию у соответствующих налоговых органов или специалистов в этой области.

Безвозмездное отчуждение

Налог с продажи автомобиля не обязателен, если автомобиль был передан по наследству, как дарение, либо в качестве подарка. В таких случаях налоговая база по сделке равна нулю, что означает отсутствие налоговых обязательств.

Однако необходимо иметь в виду, что при безвозмездном отчуждении автомобиля появляются и другие юридические обязательства. Например, в случае дарения или наследования автомобиля необходимо составить соответствующий договор и произвести его регистрацию в уполномоченных органах.

Если вы планируете безвозмездно отчуждать автомобиль, обратитесь за консультацией к юристу или налоговому консультанту. Они помогут разобраться во всех нюансах и правильно оформить сделку, чтобы избежать будущих проблем.

Продажа автомобиля, купленного до 2017 года

В некоторых случаях при продаже автомобиля, купленного до 2017 года, не требуется уплачивать налог с продажи. Это связано с изменениями в законодательстве, которые вступили в силу с 1 января 2017 года.

Согласно действующему законодательству, налог с продажи автомобиля взимается только в том случае, если срок владения автомобилем составляет менее 3 лет. Таким образом, если автомобиль был приобретен до 2017 года и продается после истечения этого срока, налог с продажи не платится.

Кроме того, налог с продажи не взимается, если продажа автомобиля осуществляется между родственниками первой степени (родители, дети, супруги) или организациями, в которых участниками являются эти родственники.

Однако, следует помнить, что для освобождения от налога с продажи автомобиля, купленного до 2017 года, необходимо предоставить соответствующие документы, подтверждающие дату приобретения автомобиля и его стоимость.

В случае продажи автомобиля без уплаты налога с продажи, важно осознавать, что налог будет взиматься при последующей продаже автомобиля, если срок владения составит менее 3 лет. Поэтому, приобретая автомобиль, необходимо учитывать будущие налоговые обязательства при его продаже.

Переход собственности по решению суда

В некоторых случаях, собственность на автомобиль может переходить по решению суда. В таких ситуациях, налог с продажи автомобиля не платится, поскольку переход собственности осуществляется не на основании договора купли-продажи, а на основании решения суда.

Решение суда обычно принимается в случаях, когда владелец автомобиля нарушил законодательство и должен быть лишен права собственности на это транспортное средство. Например, если автомобиль был использован для совершения преступления или стал объектом уголовного расследования.

Процедура перехода собственности

Когда суд выносит решение о переходе собственности автомобиля, необходимо выполнить некоторые формальности для оформления данного перехода. Владелец автомобиля должен предоставить документы, подтверждающие его право на собственность, а также документы, выданные судом, подтверждающие переход собственности.

В результате перехода собственности по решению суда, новый владелец автомобиля не обязан платить налог с продажи. Это связано с тем, что переход собственности был осуществлен не по добровольной сделке, а на основании юридического решения, принятого судом.

Обязанности нового владельца

Новый владелец автомобиля, получивший его по решению суда, обязан зарегистрировать свое право собственности в Государственной автомобильной инспекции. Для этого необходимо предоставить документы, выданные судом.

Также новый владелец должен уведомить о переходе собственности страховую компанию, заключившую страховой полис на автомобиль. Без подтверждения собственности, страховая компания может отказать в выплате страхового возмещения в случае наступления страхового случая.

| Преимущества перехода собственности по решению суда: | Недостатки перехода собственности по решению суда: |

|---|---|

| — Не требуется платить налог с продажи автомобиля | — Процедура перехода собственности может быть длительной |

| — Возможность получить автомобиль по более низкой цене | — Ограничения на право собственности в случае перехода по решению суда |

Продажа автомобиля через ломбард

При продаже автомобиля через ломбард, происходит следующий процесс:

- Продавец передает свой автомобиль в ломбард на временное хранение.

- Ломбард оценивает автомобиль и предлагает продавцу сумму кредита на его основе.

- Продавец и ломбард заключают договор займа, в котором указывается сумма кредита и срок его возврата.

- Продавец получает займ в размере согласованной суммы.

- После получения займа, продавец обязан вернуть средства ломбарду в согласованный срок или договориться о продлении срока погашения.

- Если продавец не может вернуть займ, ломбард имеет право на реализацию автомобиля.

- В случае реализации автомобиля, ломбард составляет акт о реализации и возвращает остаток денежных средств продавцу (если они остались после погашения займа).

Таким образом, продавец автомобиля через ломбард совершает финансовую операцию, а не обычную продажу товара. Поэтому, налог с продажи в данном случае не обязательно уплачивать.

Переход собственности по договору дарения

Передача автомобиля по договору дарения освобождает дарополучателя от уплаты налога на продажу автомобиля, так как в данном случае нет денежного вознаграждения за передачу имущества. Договор дарения должен быть оформлен в письменной форме и заверен нотариально с обязательным указанием цены автомобиля в акте оценки его стоимости.

Важно отметить, что при оформлении договора дарения необходимо учитывать возможные последствия для дарополучателя. Например, в случае, если дарополучатель продаст автомобиль в течение 3 лет с момента перехода собственности, он будет обязан уплатить налог на доход в размере 13% от стоимости автомобиля на момент его получения по договору дарения.

Таким образом, в случае перехода собственности на автомобиль по договору дарения, дарополучатель освобождается от уплаты налога на продажу автомобиля. Однако, в дальнейшем при продаже автомобиля в течение 3 лет необходимо учесть налог на доход.

Продажа автомобиля после 3-х лет владения

Для того чтобы воспользоваться этим освобождением, необходимо соблюсти определенные условия:

1. Срок владения автомобилем

Продажа автомобиля без уплаты налога возможна, если его владение перевыполнило 3 года. То есть, с момента регистрации автомобиля на продавца должно пройти более трех лет.

2. Отсутствие признаков предпринимательской деятельности

Если при продаже автомобиля установятся признаки предпринимательской деятельности, например, систематическая покупка и продажа автомобилей, то налог с продажи все равно будет взиматься.

В случае соблюдения указанных условий, продавец автомобиля будет освобожден от уплаты налога на доходы физических лиц при его продаже после 3-х лет владения.

Переход собственности при выкупе автомобиля после лизинга

Один из случаев, когда налог с продажи автомобиля не платится, это при выкупе автомобиля после лизинга. В этом случае происходит переход собственности на автомобиль от лизингодателя к лизингополучателю.

Лизинг — это форма аренды с правом последующего выкупа. По истечении срока договора лизинга, лизингополучатель имеет возможность приобрести автомобиль. При этом, лизингодатель должен передать автомобиль в собственность лизингополучателю и выдать все необходимые документы, включая технический паспорт и документы, подтверждающие факт выкупа.

Важно отметить, что при выкупе автомобиля после лизинга, лизингополучатель будет обязан выплатить остаточную стоимость автомобиля, оговоренную в договоре лизинга. Однако, в этом случае налог с продажи автомобиля не платится, так как переход собственности происходит между лизингодателем и лизингополучателем.

| Преимущества выкупа автомобиля после лизинга: |

|---|

| 1. Отсутствие налога с продажи автомобиля. |

| 2. Возможность стать полноценным владельцем автомобиля. |

| 3. Использование автомобиля без ограничений и дополнительных платежей. |

| 4. Возможность продать или обменять автомобиль в любое время. |

Переход собственности при выкупе автомобиля после лизинга является выгодным для лизингополучателя, так как позволяет получить автомобиль без дополнительных расходов на налог с продажи. Однако, важно внимательно ознакомиться с условиями договора лизинга и убедиться, что все необходимые документы будут предоставлены лизингодателем.

Продажа автомобиля после 3-х лет использования

Какие автомобили попадают под льготу?

Под данную льготу попадают автомобили, которые на момент продажи имеют возраст от 3-х лет и более. Важно отметить, что возраст автомобиля рассчитывается с даты первой регистрации в ГИБДД.

Как оформить продажу автомобиля без уплаты налога?

Для того чтобы продать автомобиль и не платить налог, необходимо выполнить следующие условия:

- Автомобиль должен иметь возраст от 3-х лет;

- Продавец и покупатель должны быть физическими лицами;

- Автомобиль не должен использоваться на правах собственности менее 3-х лет;

- Продажа должна быть оформлена договором купли-продажи;

- При оформлении договора купли-продажи необходимо указать стоимость автомобиля, которая должна быть не выше его рыночной стоимости на момент совершения сделки.

Если все указанные условия выполнены, то продавец автомобиля будет освобожден от уплаты налога на прибыль от продажи.

Однако стоит отметить, что при продаже автомобиля после 3-х лет использования все равно необходимо уплатить налог на транспортное средство в размере 3% от его стоимости.

Таким образом, если автомобиль попадает под льготу и выполняются все условия, предусмотренные законодательством, продавец может осуществить продажу автомобиля без необходимости платить налог на прибыль от продажи.

Переход собственности по договору мены

В некоторых случаях, налог с продажи автомобиля не платится при переходе собственности по договору мены. Для того чтобы облегчить процедуру продажи автомобиля, законодательство предусматривает возможность передачи прав собственности через договор мены.

Договор мены – это документ, с помощью которого осуществляется обмен имуществом между двумя сторонами. По сути, это соглашение о взаимной передаче прав и обязанностей.

Основные условия договора мены:

- Объектом договора может быть только недвижимость и движимое имущество, включая автомобили.

- Договор должен быть составлен в письменной форме и подписан обеими сторонами.

- Необходима нотариальная заверка договора мены.

- В договоре указываются все существенные условия обмена, а также условия о возможности возврата имущества.

При переходе собственности по договору мены, налог с продажи автомобиля не взимается, так как считается, что переход прав не является продажей. Однако, необходимо учитывать, что налог на имущество при этом не отменяется. При приобретении автомобиля по договору мены, следует обратить внимание на правильное оформление документов и соблюдение всех необходимых условий, чтобы избежать возможных проблем в будущем.